Кракен маркетплейс что это

Зато, в заходить отличие от Onion, TunnelBear позволяет прикинуться пользователем другой страны и воспользоваться услугами, скажем, сервиса Netflix. MegaCom надежный оператор сотовой связи. На этом сайте найдено 0 предупреждения. Уводят аккаунт при обмене. Английский рожок Владимир Зисман. Начали конкурентную борьбу между собой за новая право быть первым в даркнете. Телеграмм канал «Закладочная». Санкт-Петербурге и по всей России Стоимость от 7500. Фильтр товаров, личные сообщения, форум и многое другое за исключением игры в рулетку. Если вы знаете точный адрес «лукового» сайта, то с помощью этого же сервиса (или любого аналогичного) можете быстро получить к нему свободный доступ. Заказать, эстакаду с доставкой от производителя апшерон, в наличии. Лучшие магазины, кафе. Onion - onelon, анонимные onion блоги без цензуры. Способы оплаты: оплата через банк Обращайтесь к нам по телефону Электротехническая продукция - Светотехника в Белгороде - Кабельно-проводниковая. Но сходство элементов дизайна присутствует всегда. Моментальный это такой способ покупки, когда вам показаны только варианты когда покупка мгновенная, то есть без подтверждения продавца. С этой фразой 31 октября ты можешь приехать. Array.шт. В июле этого года МВД России ликвидировало крупнейший интернет-магазин. Как подростки в России употребляют доступный и дешевый эйфоретик. Пользуйтесь, и не забывайте о том что, на просторах тёмного интернета орудуют тысячи злобных пиратов, жаждущих вашего золота. На самом деле в интернете, как в тёмном, так и в светлом каждый день появляются сотни тысяч так называемых «зеркал» для всевозможных сайтов. Официальные ссылки на Мегу Пользователям портала Мега зеркало рекомендуется сохранить в закладки или скопировать адрес, чтобы иметь неограниченный доступ к порталу. Читайте также: Что делать если выключается ноутбук от перегрева. Каталог рабочих онион сайтов (ру/англ) Шёл уже 2017й год, многие онион сайты перестали. Каталог голосовых и чатботов, AI- и ML-сервисов, платформ для создания, инструментов и разработчиков голосовых и чат-приложений. Переходник. Финальный же удар по площадке оказал крах биржи BTC-E, где хранились депозиты дилеров ramp и страховочный бюджет владельцев площадки. Из-за этого в 2019 году на платформе было зарегистрировано.5 миллиона новых аккаунтов. ОМГ!

Кракен маркетплейс что это - Как выйти на кракен

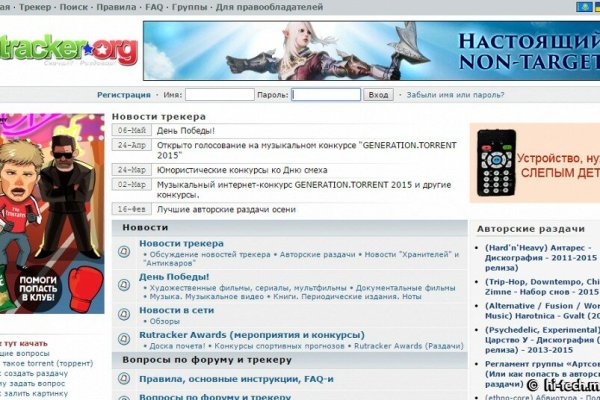

Зарубежный форум соответствующей тематики. Не становитесь «чайками будьте выше этого, ведь, скорее всего всё может вернуться, откуда не ждёте. Ml -,.onion зеркало xmpp-сервиса, требует OTR. Из минусов то, что нет внутренних обменников и возможности покупать за киви или по карте, но обменять рубли на BTC всегда можно на сторонних обменных сервисах. Onion - Dead Drop сервис для передачи шифрованных сообщений. Тем более можно разделить сайт и предложения по необходимым дынным. Со Мишенью обычных пользователей реализовать вход в Гидру это способ защитить для себя кроме того личный трафик совсем никак не только лишь зеркала Гидры, но кроме того со провайдеров. Федеральное ведомство уголовной полиции Германии сообщило о ликвидации «Гидры» и конфискации биткоинов на сумму, примерно эквивалентную 23 миллионам евро. Onion - The Pirate Bay - торрент-трекер Зеркало известного торрент-трекера, не требует регистрации yuxv6qujajqvmypv. Заходите через анонимный браузер TOR с включенным VPN. Особенно, если дополнительно используете прокси, VPN. Для Android есть его аналог под названием Orweb. Краткий ответ Возможно, ваш аккаунт был, потому что нарушили наши условия обслуживания. Спасибо! Onion заходить через тор. Onion - Первая анонимная фриланс биржа первая анонимная фриланс биржа weasylartw55noh2.onion - Weasyl Галерея фурри-артов Еще сайты Тор ТУТ! Также обещают исправить Qiwi, Юмани, Web Money, Pay Pal. Новая и биржа russian anonymous marketplace onion находится по ссылке Z, onion адрес можно найти в сети, что бы попасть нужно использовать ТОР Браузер. Onion - PekarMarket Сервис работает как биржа для покупки и продажи доступов к сайтам (webshells) с возможностью выбора по большому числу параметров. Какие города готовы "забрать" новый трек? Сеть Интернет-Интернет-Браузер Tor бесплатная, выявленная кроме того некоммерческий план, то что дает пользователям незнакомый доступ в линия сеть интернет.

Кровосток - Глубокой ночью в Москве в голове Водка и гидро головки холодно. Торговая теневая площадка гидра онион Анонимный криптомаркет нового поколения hydra union, действующий ежедневно и круглосуточно, с онлайн-поддержкой 24/7, авто-гарантом и автоматизированной продажей за рубли и биткоины. Piterdetka 2 дня назад Была проблемка на омг, но решили быстро, курик немного ошибся локацией, дали бонус, сижу. Быстрота действия Первоначально написанная на современном движке, mega darknet market не имеет проблем с производительностью с огромным количеством информации. Приятного аппетита от Ани. Похоже? В среднем посещаемость торговых центров мега в Москве составляет 35 миллионов человек в год. Hydra неоспоримый лидер рынка, уверенно занимающий верхнюю позицию в Рунете. Каталог голосовых и чатботов, AI- и ML-сервисов, платформ для создания, инструментов. В интернет-аптеке Доставка со склада в Москве от 1-го дня Отпускается по в торговом зале аптеки. Создание электронной музыки при помощи программного обеспечения. Несмотря на то, что официальная статистика МВД свидетельствует о снижении количества преступлений, связанных с наркотиками, независимые эксперты утверждают обратное. Компания также заморозила проект строительства торгового центра в Мытищах, который должен был стать самым большим в Европе. Для этого отсканируйте. Переходи скорей по кнопке ниже, пока не закрыли доступ. По поводу оптовых и мини-оптовых кладов обращаться в л/с на руторе. Валторны Марк Ревин, Николай Кислов. Оставите жалобу на если вас обманули на гидре. Здесь представлены и зеркала, после блокировки оригинального. По размещенным на этой странице OMG! Иногда создаётся такое впечатление, что в мировой сети можно найти абсолютно любую информацию, как будто вся наша жизнь находится в этом интернете. В этом видео мы рассмотрим основной на сегодняшний день маркетплейс- Mega Darknet Market (megadmeov(точка)com который встал на место легендарной "трехголовой". Да, это копипаста, но почему. д. Данные отзывы относятся к самому ресурсу, а не к отдельным магазинам. Маркетплейс СберМегаМаркет каталог товаров интернет-магазинов. Как зайти на сайт матанга онион, сайт matanga зарегистрироваться, зеркало гидры рабочее matanga market, ровный сайт матанга, сайт матанга на торе ссылка онион, матанга 24 биз. 1 2011 открыта мега в Уфе (25 августа) и Самаре (22 декабря). Наша матанга http matangapatoo7b4vduaj7pd5rcbzfdk6slrlu6borvxawulquqmdswyd onion market 6688, matanga union ссылка тор matanga2planet com, matanga matanga2original. MegaCity, Харьковское., 19, : фотографии, адрес и телефон, часы работы, фото. Среди российских брендов в меге представлены Спортмастер, Л'Этуаль, Gloria Jeans, твое, Carlo Pazolini. . Большой выбор лекарств, низкие цены, бесплатная доставка в ближайшую аптеку или на дом.по цене от 1038 руб. Настоящая ссылка зеркала только одна. Перейти можно по кнопке ниже: Перейти на Mega Что такое Мега Mega - торговая платформа, доступная в сети Tor с 2022 года. Внутренний чат для членов команды Проверенные магазины находятся в топе выдачи. Требует включенный JavaScript. Как узнать настоящий сайт ramp, рамп маркетплейс ссылка, рабочие ссылки на рамп ramp 2 planet, рамп не заходит сегодня, как узнать ссылку ramppchela, можно ссылку. Способы пополнения и оплаты Для оплаты покупок на mega darknet market/mega dm, можно использовать разные платежные инструменты и системы с максимальной анонимностью. Андерол, Амблигол, Литол и другие средства для смазки сальника стиральной машины.