Узнать КБК для НДС бухгалтеру бывает нужно в двух случаях: при заполнении декларации по налогу и при оформлении платежных документов на перечисление НДС в бюджет. Любые ошибки в шифре могут привести к неприятным последствиям, ведь деньги не дойдут по адресу. Они зависнут в невыясненных платежах, то есть налог останется неоплаченным. А это уже чревато пени и штрафами. Рассмотрим в статье, какие действуют КБК для НДС в 2023 году для юридических лиц.

Основное о налоге

НДС относится к косвенным налогам. Его сущность такова: экономика производит товары и услуги, а потребитель платит надбавку, чтобы получить все эти блага. Обязанность налогового агента при этом – просто перечислить в бюджет необходимую сумму. Плательщики налога – не предприниматели, а покупатели, приобретающие продукт. НДС уже заложен в стоимость того или иного блага.

Все вопросы, связанные с НДС, регулируются 21 главой НК РФ.

Объектом обложения является продажа товаров и оказание услуг.

Ставки разнятся. Самая популярная – 20 %. Но для некоторых групп товаров они ниже – 10 %, 0 %. Ряд операций вообще не подлежат налогообложению.

Для НДС установлен налоговый период – квартал. По его итогам агент представляет декларацию на проверку в ФНС и уплачивает задекларированную сумму налога. Отчетность по налогу сдается не позднее 25 числа месяца, идущего вслед за отчетным кварталом. Допустим перенос даты, если она выпадает на праздничный день. Но в 2023 году таких совпадений нет, так что декларация сдается строго до:

- 25.04.2023 — за 1-й квартал;

- 25.07.2023 — за 2-й квартал;

- 25.10.2023 — за 3-й квартал;

- 25.01.2024 — за 4-й квартал.

Отчетность по НДС передается на проверку в налоговую через ТКС (и только так, бумажный вариант и сдача через «Личный кабинет» налогоплательщика теперь не допустимы). Поэтому если в декларации будет указан неверный КБК по НДС в 2023 году, система сразу обнаружит эту ошибку и выдаст предупреждение о ней.

С платежкой же дело обстоит несколько иначе. Ошибки в шифре в случае перевода средств в бюджет чреваты тем, что деньги уходят не по назначению.

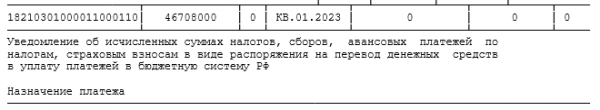

С 2023 года все платежи в бюджет перечисляются в составе единого налогового платежа. Срок уплаты налога не позднее 28 числа. Все суммы поступают на единый налоговый счет, с которого налоговики впоследствии распределяют налоги и взносы по лицевым счетам. Чтобы распределение прошло правильно, нужно подать уведомление об исчисленных суммах налогов и взносов, указав в нем корректный КБК.

В 2023 году действует переходный период. Перечислять НДС, как и другие налоги, можно отдельными платежными поручениями, при условии, что еще ни единого уведомления не было отправлено.

Кстати, оплачивать полную сумму налога одновременно с подачей декларации не требуется. Платеж делится на три равные части, которые уплачиваются до 25 числа месяца, идущего за отчетным кварталом.

Например, при сдаче декларации за первый квартал 2023 года вы заплатите 1/3 часть налога до 28.04.2023. Следующую треть придется перевести до 29 мая (28.05.2023 — выходной день) и остаток – до 28 июня 2023 года.

КБК по НДС

Изменений в КБК по НДС в 2023 году нет. В уведомлении (платежном поручении, заменяющем уведомление) и декларациях следует указывать шифры, используемые ранее. Рассмотрим подробнее, что же такое КБК и какой код на сегодняшний момент действует для налога на добавленную стоимость.

Что такое КБК?

КБК, или код бюджетной классификации, – это шифр из 20 знаков. Цифры разбиты на 4 группы, каждая из которых содержит определённую информацию.

КБК устанавливаются Министерством финансов и размещаются в специальных справочниках. Они периодически обновляются, поэтому перед тем, как оформлять платежку, нелишним будет свериться с актуальным на текущий момент перечнем кодов.

Основной смысл КБК – группировка бюджетных статей и указание точного места назначения и сущности платежа. Можно сказать, что это адрес доставки средств, расписанный максимально подробно. Глядя на КБК, становится ясно, какой именно платеж производится, в бюджет какого уровня он должен поступить, кто является администратором этого дохода и т. д.

Каждый блок КБК несет определённые сведения.

- Цифрами 1–3 зашифрован администратор платежа.

- Символ 4 указывает на вид поступлений (1 – налог, 2 – безвозмездный перевод и т. д.).

- Знаки 5–6 раскрывают информацию о доходе, за который отчитывается налоговый агент. Например, 06 – имущественный налог, 08 – пошлина.

- Следующие 5 цифр (7–11) шифруют статьи и подстатьи бюджетных доходов.

- Символами 12 и 13 кодируется уровень бюджета. Так, для федерального бюджета действует код 01, для местного – 03.

- Знаки 14–17 дифференцируют перечисления в зависимости от их типа – налоги (1000), пени (2100), штрафы (3000).

- Последние три символа (18–20) шифруют поступления с позиции их экономического вида. Это может быть налоговый доход (110), принудительное изъятие (140), отчисления на социальные нужды (160) или другие позиции.

Рассмотрим эту расшифровку на примере КБК по НДС в 2023 году для юридических лиц и ИП.

182 1 03 01000 01 1000 110 – так выглядит КБК для НДС.

182 – символы показывают, что администратором поступления является ФНС.

1 – код, определяющий налоговый платеж.

03 – цифры характеризуют место реализации продукта, в данном случае это РФ.

01000 – статьи и подстатьи платежа в соответствии с положениями Бюджетного кодекса.

01 – указание на перечисление в бюджет именно федерального уровня.

1000 – шифр типа платежа, указывающий на то, что он прямой (а не пени или штраф).

110 – символы определяют налоговый государственный доход.

КБК для НДС в 2023 году

КБК для НДС 2023 зависят от места реализации товаров: РФ или зарубежные страны.

Если операции осуществлялись на территории нашей страны, то в платежках и декларациях указываются следующие коды:

- 182 1 03 01000 01 1000 110 – по самому налогу;

- 182 1 03 0100001 2100 110 – КБК для пени по НДС в 2023 году;

- 182 1 03 0100001 3000 110 – шифр для перечисления штрафов по налогу.

Для сделок с товарами, ввозимыми с территорий Белоруссии и Казахстана, действуют другие КБК:

- 182 1 04 01000 01 1000 110 – по налогу;

- 182 1 04 01000 01 2100 110 – для пени;

- 182 1 04 01000 01 3000 110 – для штрафов.

Если же товары импортируются из других стран, коды для них выглядят следующим образом:

- 153 1 04 01000 01 1000 110 – по самому НДС;

- 153 1 04 01000 01 2100 110 – для пени по налогу;

- 153 1 04 01000 01 3000 110 – для штрафов по налогу.

В случае торговли с зарубежными странами (кроме Белоруссии и Казахстана) меняется администратор платежа. Это видно по первым трем символам КБК. Вместо цифр 182 (ФНС) ставятся цифры 153 (Федеральная таможенная служба).

Рекомендации по заполнению платежного поручения по НДС

При заполнении уведомления или платежки по перечислению НДС важно правильно указать КБК в соответствующем поле. Также необходимо верно внести и другие реквизиты и соблюсти все правила по оформлению платежного поручения.

При заполнении документа в программе такие данные, как ИНН и КПП плательщика, а также его банковские реквизиты обычно «подтягиваются» автоматически. Нас же сейчас интересуют прежде всего поля, касающиеся именно случаев перечисления НДС.

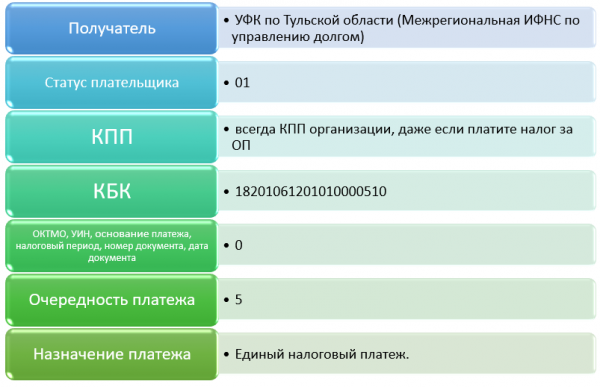

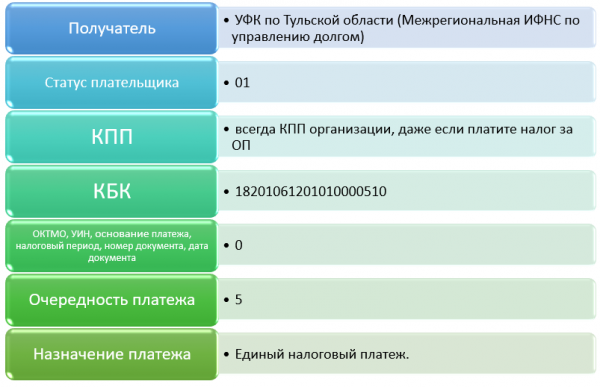

Получателем средств выступает ИФНС по Тульской области. Реквизиты получателя во всех случаях будут одинаковыми:

О порядке заполнения платежного поручения на перечисление единого налогового платежа, читайте в материале ниже:

Если вы заполняете платежное поручение вместо уведомления, то указывайте КБК по НДС в поле 104

Суммы прописываются с округлением до рубля (копейки в платежке не фигурируют).

В поле «Вид операции» проставляем 01, очередность платежа для НДС – 5.

Затем вносим нужный КБК по НДС 2023, в зависимости от типа перечислений и места реализации продукта.

Далее указывается налоговый период по НДС – квартал, за который уплачивается налог. В поле «Номер документа» вписывается 0, а в следующем окошке «Дата документа» проставляется дата подписания декларации по НДС.

Как с 11 февраля 2023 г. заполнить поля платежного поручения на уплату налогов (страховых взносов, сборов) в налоговый орган, подробно разъяснили эксперты «КонсультатПлюс» в Готовом решении. Пробный демодоступ к правовой системе можно получить бесплатно.

Что делать, если в КБК вкралась ошибка?

При заполнении декларации по НДС ошибка маловероятна. Даже если это и произойдет, программа уведомит пользователя о неточности и даст возможность исправить КБК.

Другое дело – ошибки в КБК в платежных поручениях. Если неправильно написать хоть одну цифру кода, платеж уйдет не по назначению. В результате у плательщика возникнет задолженность по НДС, на которую будут начисляться пени.

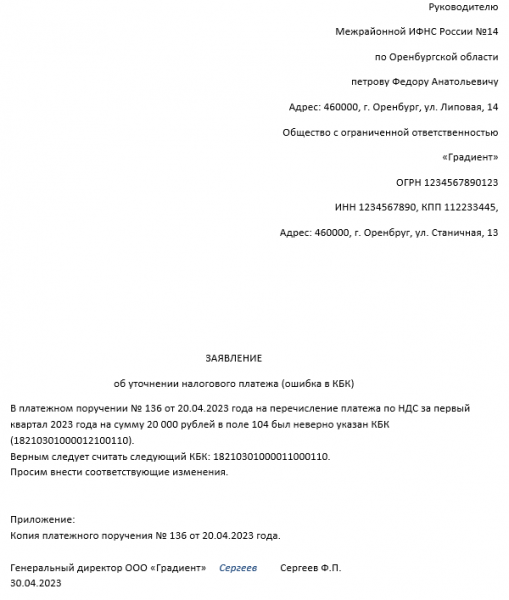

Что же делать, если вы заметили, что отправили средства не по тому КБК? Просто напишите в налоговую заявление с уточнением реквизитов перечисления. На его основании налоговики примут платеж к зачислению. Причем на дату фактически совершенного перевода, то есть налог будет уплачен без опоздания.

Заявление составляется в свободной форме с указанием ряда необходимых реквизитов. Образец поможет правильно оформить этот документ.

Скачать образец заявления

Итоги

КБК по НДС для юридических лиц в 2023 году остались неизменными. Выбор конкретного шифра зависит от типа платежа (текущий, пени, штраф) и страны реализации продукта (РФ, Казахстан или Белоруссия, другие страны). Любые ошибки в КБК при заполнении декларации, уведомлении и сумме исчисленного налога или платежного поручения могут привести к возникновению задолженности по налогу и спорам с сотрудниками ИФНС.

Источник: spmag.ru