Понятие о реализации на возмездной основе (то есть за плату) услуг и товаров установлено положениями Налогового кодекса РФ (ст. 39) и означает, что реализованный товар за определенную плату переходит в собственность от одного лица – юридического или физического – к другому. В статье разберем проводки по реализации товаров и услуг.

Порядок учета реализации товаров и услуг

Учет реализации ведется на счете 90 «Продажи». Регламент ведения операций обозначен в Плане счетов бухучета (Приказ Минфина № 94н в редакции от 08.11.2010).

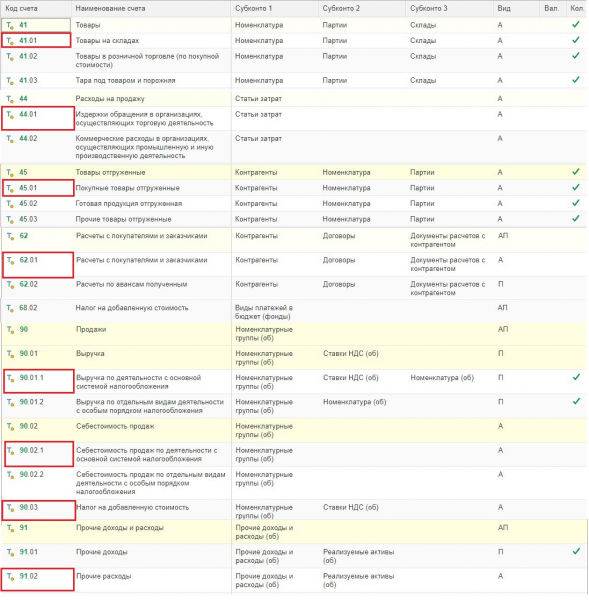

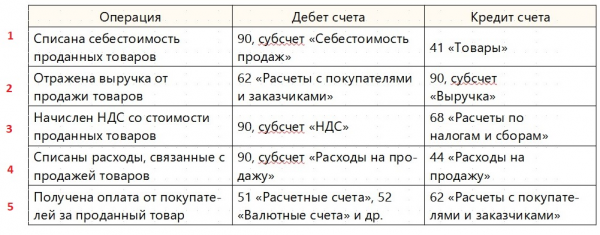

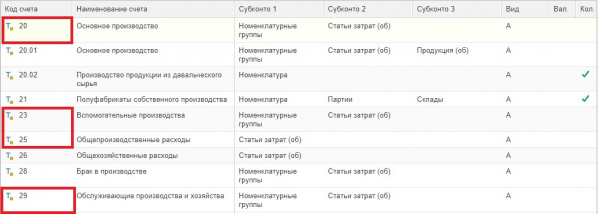

Основные счета для ведения операций по реализации услуг и товаров:

При реализации товаров и услуг ключевое значение для целей расчета налога на прибыль предприятия имеет момент отражения доходов от реализации в учете, так как от этого будет зависеть, в какой период данные доходы попадут.

Момент отражения доходов по методу начисления

Название метода само по себе мало что говорит постороннему читателю. Основной смысл этого метода – признать расходы в момент отгрузки товара или оказания услуги. То есть начислить доход, как бы иметь в виду, что мы свою часть для получения прибыли выполнили.

Он рекомендуется как Налоговым кодексом РФ, так и положениями по бухгалтерскому учету. Применяется в большинстве случаев предприятиями, работающими на ОСНО (общей системе налогообложения), так как фактически для предприятия этот момент является самым чувствительным. Товар отгружен, то есть убыл со склада предприятия, услуга оказана, то есть потрачены усилия. Для минимизации финансовых разрывов в этот момент и рекомендуется признавать доходы по реализованным товарам или услугам.

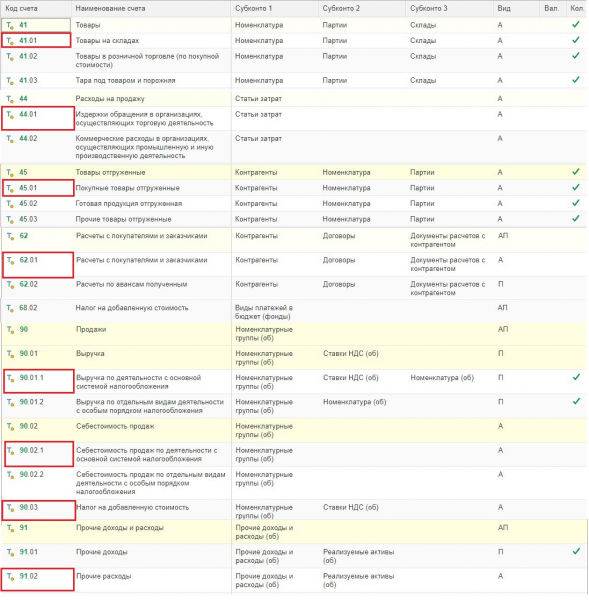

Не будем сразу писать скучные проводки, которые без предмета мало что сами по себе говорят. Посмотрим их практическое формирование. Итак, допустим:

Что мы видим в сформированном документе?

Организация ООО ТД «Комплексный» отгрузила 19.06.23 своему клиенту (контрагенту) – антикафе «Земляника» – 80 шт. мини-круассанов с клубничным джемом по цене 130 р. за штуку на общую сумму 10 400 р., в том числе НДС 18 % – 1 586,44 р. Не нужно в данном случае обращать внимание на ставку НДС, которая в 2023 году должна быть 20 %, речь сейчас не о ней.

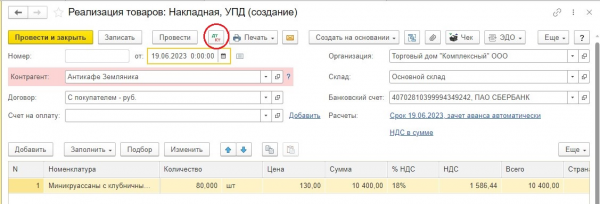

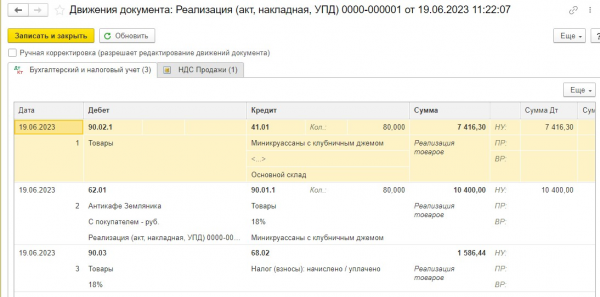

По методу начисления в этот день ООО ТД «Комплексный» должно отразить доход от отгрузки товара в бухгалтерском учете (нажимаем кнопку Дт/Кт):

Кое-что понятно (смотрите назначение счетов в первой таблице статьи). Непонятна сумма в первой строке «7 416,30». Для разъяснения напишем уже не очень скучные проводки, которые всегда применяются при отгрузке товара и признании расходов по методу начисления:

Теперь ясно, что сумма 7 416,30 р. – это себестоимость отгруженных товаров.

Как определить налоговую базу по НДС при реализации товаров, работ, услуг, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

В проводке 4 приведен вариант, если при отгрузке товара также присутствуют расходы на продажу.

В проводке 5 указана плата покупателя за проведенную отгрузку. Она может иметь дату, не совпадающую с датой отгрузки.

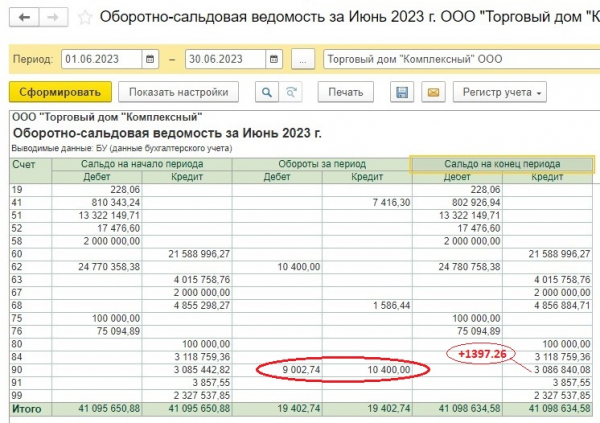

Для наглядности приведем оборотно-сальдовую ведомость проведенной реализации товара:

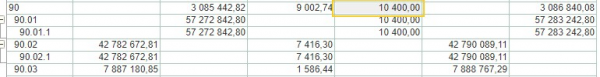

Цифры по счетам 41, 62, 68 понятны: их мы видели в проводках к документу. Интересно, что за разница сложилась по счету 90? Поставим в настройках отчета «расшифровку по субсчетам» и посмотрим:

Теперь понятно, что на счете 90 в Кт попала выручка за товар, а по Дт отразилась себестоимость товара и начисленный НДС, который предприятие должно будет уплатить в бюджет. Таким образом, сложившаяся разница по счету Кт 90 – 1397,26 р. – это прибыль предприятия от проведенной сделки.

Момент начисления доходов по кассовому методу

Отражение доходов по кассовому методу происходит в момент поступления платы от покупателя. Его применяют ряд организаций, которые обязаны делать это по закону. Кроме того, предприятие может его применять, оговаривая в договорах с покупателями, что товар переходит в собственность к покупателю в момент оплаты. Изначально такая возможность учета должна быть предусмотрена учетной политикой предприятия.

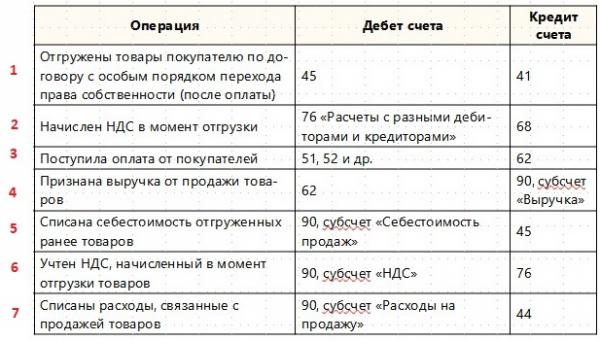

Тогда, согласно положениям ПБУ 9/99 (п. 12), в момент отгрузки товара или оказания услуги право собственности на предмет продажи не переходит к покупателю, а следовательно, и признать доходы нельзя. Но чтобы в учете отразить факт выбытия товара, используется счет 45 «Товары отгруженные».

Проводки по реализации товара тогда будут следующими:

В данном случае даты проводок 1 и 2 могут не совпадать с датой операций 3–7. Кроме того, при кассовом методе доход должен быть отражен и в случае получения аванса от покупателя (счет 62.02).

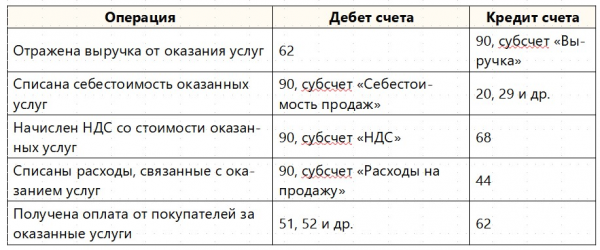

Операции по учету оказанных услуг

Учет услуг имеет следующие особенности:

- При их оказании доход сразу попадает на счет 90, без промежуточных движений, которые проводятся по товару на счетах 41, 43, 45.

- Себестоимость услуг собирается на счетах:

По поводу учета доходов при реализации услуг Минфин в документе № 03-07-11/44391 от 26.05.2020 подтвердил необходимость признания таких доходов именно по факту их оказания. Итак, примерный перечень операций при реализации услуги:

Последняя проводка по оплате от покупателя может иметь дату, отличную от даты предыдущих операций.

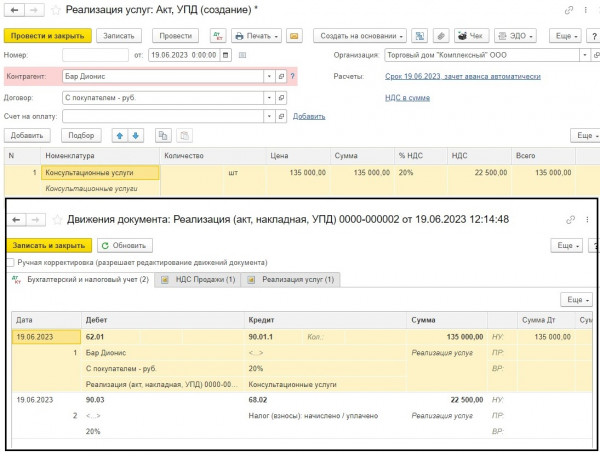

Посмотрим пример оказания услуги ООО ТД «Комплексный» клиенту – бару «Дионис» – с операциями, которые будут проведены в момент оказания услуги:

В примере отсутствуют операции по учету расходов на продажу и учету сложившейся себестоимости на общих счетах учета расходов (20, 23 и т. д.). Чаще всего эти счета закрываются по итогам месяца, так как редко складывается конкретная цифра расходов за конкретную услугу. В себестоимость включается и аренда помещения, и зарплата работникам, транспортные расходы и прочее.

Еще один вид реализации – безвозмездная

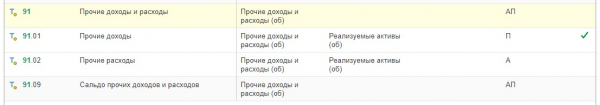

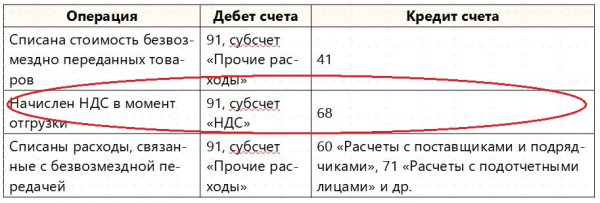

Передачу товаров без получения за них платы также иногда расценивают как реализацию, поскольку происходит выбытие материальных ценностей. При этом, само собой, доходов предприятие не получит. Однако для отделения расходов, понесенных при такой безвозмездной сделке (например, передаче гуманитарной помощи), от расходов по основной деятельности предприятия, согласно требованиям ПБУ 10/99, применяется счет 91:

Примерные проводки в случае безвозмездной реализации могут выглядеть так:

С отмеченной проводкой по учету НДС все не так просто и однозначно, как в таблице. Однако это тема совсем для другого разговора.

Таким образом

При учете реализации товаров и услуг по основной деятельности предприятий, которые имеют своей целью извлечение прибыли (даже если они таковой в итоге не приносят), используется счет 90, который так и называется – «Продажи». По итогам месяца счет закрывается на промежуточный финансовый результат на счете 90.9. По сальдо данных счетов предприятие может примерно контролировать, прибыльным был отчетный период или убыточным.

При учете других видов передачи материальных ценностей в общем случае может быть использован счет 91 прочих доходов и расходов.

В любом случае учет выбытия материальных ценностей с баланса предприятия должен исследоваться по его влиянию на прибыль предприятия, для этого нужно использовать соответствующие содержанию операции счета.

Источник: spmag.ru