Инвестиционный налоговый вычет по налогу на прибыль – это один из способов налоговой минимизации. Из публикации вы узнаете кто может применять вычет, каков экономический смысл инвестиционного вычета, какими проводками в учете он отражается. Кроме того, приведем пример расчета с учетом всех внесенных в 2022 году изменений. Статья поможет произвести расчет инвестиционного налогового вычета на 2023 год.

Налоговый вычет по налогу на прибыль: что это такое

Инвестиционный налоговый вычет – понятие относительно новое. В современной экономической теории не существует единого, четко сформулированного определения, однако, суть всех их сводится к одному — ИНВ это сумма, на размер которой можно снизить налог на прибыль.

Экономическая предпосылка внедрения инвестиционного вычета очевидна. Рынку необходимо увеличение доли инвестиций в ВВП, следовательно, возникает необходимость дополнительных вложений в модернизацию производства, в развитие транспортной и логистической инфраструктур, коммунальные и социальные сферы. Инвестиционный налоговый вычет призван стать катализатором, для запуска этих инновационных проектов.

Получить льготу по вычету можно при соблюдении ряда условий. Например, для получения права на инвестиционный вычет на покупку, создание и модернизацию объектов основных средств необходимо соблюдение следующих условий:

В отношении объектов основных средств, ИНВ служит аналогом амортизации. По основным средствам, по отношению к которым был применен вычет не подлежат амортизации, и к ним не допустима амортизационная премия.

Решение о применении инвестиционного налогового вычета принимается добровольно.

Для благотворительных организаций возможно применение вычета при осуществлении поддержки учреждений и некоммерческих фондов в области культуры.

Предприятия, основная деятельность которых направлена на строительство жилых строений, обязаны за счет собственных средств обеспечивать построенные объекты транспортной, социальной и коммунальной инфраструктурами. Подобные расходы также можно включить в ИНВ в целях расчета налога на прибыль. Воспользоваться вычетом можно только при условии передачи сданных объектов в собственность государства.

Важно помнить, что программа по стимулированию инвестиционной деятельности с помощью инвестиционного налогового вычета ограничена во времени. Срок ее действия истекает с наступлением 2028 года. Однако, инвестиционное законодательство активно развивается, что позволяет допустить вероятность продления сроков действия налоговой льготы.

Кто имеет право на инвестиционный налоговый вычет по налогу на прибыль

Налоговый кодекс РФ обозначил максимальный список категорий, в отношении которых возможно применение инвестиционного налогового вычета:

- Создание, приобретение, модернизацию и прочие улучшения объектов основного фонда;

- Благотворительная деятельность в отношении государственных или муниципальных учреждений культуры;

- Строительство объектов социально значимой инфраструктуры, находящихся в собственности государства и территориально расположенных по месту регистрации предприятия, создавшего их и желающего получить право применения ИНВ;

- Строительство объектов социальной, транспортной и коммуникационной инфраструктур в рамках договора о комплексном освоении территории с целью строительства стандартного жилья;

- НИОКР;

- Исследования и работы в области генетических технологий;

С наступлением 2023 года этот список пополнился возможностью получить ИНВ при приобретении объектов, работ или услуг в области IT-технологий.

Однако, правом применения инвестиционного налогового вычета обладают не все организации, и не во всех регионах.

Субъектам РФ предоставлено право самостоятельно определять категории налогоплательщиков, которым будет дана возможность воспользоваться ИНВ.

В качестве примера можно привести Кемеровскую область и ХМАО. В этих регионах дан зеленый свет к применению ИНВ предприятиям, работающим в области сельского хозяйства. А хозяйствующие субъекты, занятые в области транспорта и логистики, воспользоваться вычетом могут лишь при условии «прописки» в Московской области. Правительство Карелии приняло решение о праве применения ИНВ только для компаний, производящих биологически активные добавки и лекарственные препараты. В свою очередь Москва предоставила право использовать вычет всем предприятиям, осуществляющим трудовую деятельность на территории столицы и имеющих статус московского инвестора.

Кроме того, власти региона утверждают:

- Максимально возможный размер вычета, но не превышающий законодательно установленный лимит;

- Категории объектов основного фонда в отношении которых может быть применен инвестиционный вычет;

- Список обязательных условий, соблюдение которых предоставляет право воспользоваться ИНВ.

В виду того, что при введении ИНВ в регионах, бюджеты субъектов РФ недополучают налоги, Президентом РФ вынесен на обсуждение законопроект о компенсации регионам 2/3 недополученных от инвестиционного вычета доходов. По задумке, данная компенсационная мера должна послужить к стимуляции более активного применения льготы в регионах, что значительно поможет развитию малого и среднего бизнеса.

Рекомендуем ознакомиться со справочной информацией от «КонсультантПлюс» об инвестиционном налоговом вычете по налогу на прибыль в субъектах Российской Федерации. Если у вас еще нет доступа к системе, вы можете получить его на 2 дня бесплатно. Или закажите актуальный прайс-лист, чтобы приобрести постоянный доступ.

Ограничения по вычету: кто не может применять

Как и любая льгота, закон о применении ИНВ имеет ряд ограничений, распространяющихся в том числе и на хозяйствующие субъекты региона, принявшего закон о вычете.

Применение инвестиционного вычета запрещено:

- Участникам региональных инвестиционных проектов;

- Резидентам особых экономических зон;

- Участникам проекта «Сколково»;

- Участникам инновационных научно-технологических проектов, которые приобрели данный статус на основании Закона № 216-ФЗ от 29.07.2017;

- Иностранным организациям-резидентам РФ.

Перечисленные выше субъекты хозяйственной деятельности, вне зависимости от региона осуществления их деятельности, лишены права на применение ИНВ. Причина к такому решению имеет логическое обоснование: все эти организации уже получили льготы по налогу на прибыль иной этиологии.

Дополнительные ограничения могут быть вынесены местными властями.

Кроме того, ряд ограничений к применению ИНВ имеют ответственные участники консолидированных групп:

- Воспользоваться льготой может тот участник группы, который фактически понес инвестиционные расходы в общем порядке;

- Уменьшить налог возможно на величину, не превышающую расчетную сумму налога. Для расчета необходимо величину прибыли соответствующего участника умножить на ставку налога 3%;

- Решение о применении вычета принимается отдельно, в отношении каждого субъекта РФ, на территории которого расположены участники группы и распространяется на всех участников группы, зарегистрированных в данном регионе.

Как рассчитать инвестиционный вычет по налогу на прибыль – формула

Применение ИНВ возможно только в части налога на прибыль, подлежащей перечислению в бюджет субъекта федерации. Размер самого вычета зависит от:

- Норматива, закрепленного в процентном соотношении от определенного вида расходов;

- Предельно установленной величины, установленной региональным законодательством.

Расходы, включаемые в состав инвестиционного налогового вычета

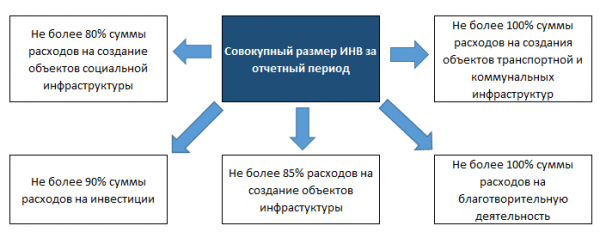

На схеме отражен совокупный размер ИНВ за отчетный период в разрезе видов расхода:

Как мы видим, инвестиционный вычет может покрывать до 100% расходов, понесенных организацией.

Предельная величина инвестиционного налогового вычета

Как мы уже упомянули ранее, размер максимально возможного ИНВ ограничен законодательно.

Так, налог на прибыль, подлежащий перечислению в бюджет субъекта РФ после применения вычета должен составлять не менее 5% от налоговой базы до вычета. Кроме того, предельная величина льготы в отношении региональной части налога может быть дополнительно скорректирована местным законодательством.

Стандартная формула для расчета предельной величины ИНВ выглядит следующим образом:

Таким образом, двигаясь от конца к началу, мы подошли к моменту, когда можно вывести формулу расчета инвестиционного налогового вычета. Правильнее сказать две формулы: для регионального и федерального бюджетов.

Расчет ИНВ в региональный бюджет можно выполнить по следующей формуле:

Для расчета ИНВ в федеральный бюджет можно воспользоваться формулой, представленной ниже:

Полученная в результате расчета сумма ИНВ может расходоваться на протяжении нескольких отчетных периодов на протяжении нескольких лет. Все зависит от того, находится ли полученное значение в рамках суммы предельной величины вычета.

Пример расчета инвестиционного налогового вычета

Для примера расчета ИНВ используем следующие условия:

- Условная организация безусловно попадает под все условия и получила право на применение ИНВ;

- В прошлом налоговом периоде организация приобрела оборудование на сумму 1 980 000 рублей;

- Налоговая база составила 8 200 000 рублей.

Таким образом, используя приведенную выше формулу рассчитаем сумму налога, подлежащую к уплате в бюджет субъекта РФ:

Как видно из расчета, после применения вычета, образовалась сумма превышения предельной величины ИНВ, которая будет учтена в следующих налоговых периодах.

Кроме регионального бюджета, льготой можно воспользоваться и в отношении налога, причитающегося к перечислению в федеральный бюджет. Ограничений на уменьшение федеральной части налога законодательством не предусмотрено, поэтому вычет применяем в полном объеме.

В нашем случае, мы использовали всю, предельно возможную сумму вычета, однако, в тех случаях, когда таковая остается, использовать остаток в последующих налоговых периодах запрещено.

Бухучет при применении инвестиционного вычета по налогу на прибыль – проводки

Не вызывает удивления тот факт, что в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» не описан протокол учета инвестиционного налогового вычета. На практике, бухгалтера придерживаются различных методик, скорее интуитивных, чем законодательно обусловленных.

Исходя из общих положений вышеупомянутого ПБУ можно придерживаться следующего алгоритма:

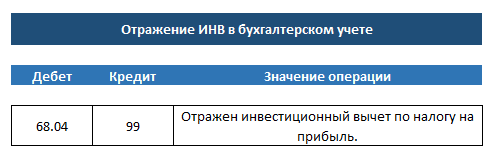

- Отражение ИНВ. Учитывая, что вычет есть не что иное, как механизм снижения суммы налога на прибыль, то льготу следует отразить дополнительными операциями. Если аналитика в учете ведется в разрезе бюджетов, в которые перечисляются налоги, то необходимо зарегистрировать две проводки, отдельно по каждому бюджету:

Составляя финансовую отчетность рекомендуется к строке 2411 «Текущий налог на прибыль» открыть подстроку «ИНВ» и по ней, отдельно отразить сумму вычета. Это необходимо для сохранения реального налога к уплате.

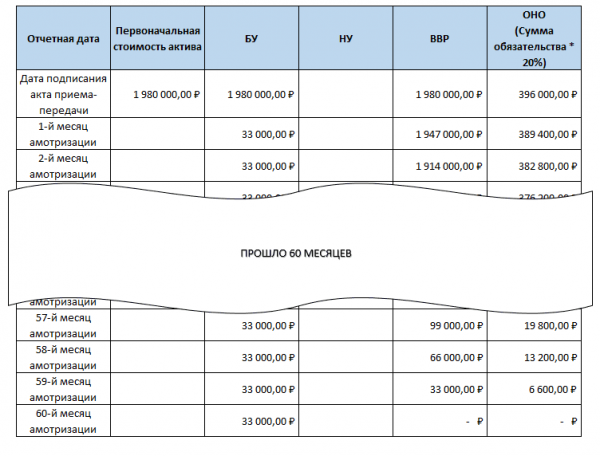

- Отражение разниц из-за амортизации. Немало неопределенности возникает при отражении разниц между БУ и НУ по начисленной амортизации. В целях расчета налога на прибыль при применении ИНВ амортизация не начисляется, следовательно, налоговая стоимость подобных объектов основного фонда имеет нулевое значение. В бухгалтерском учете амортизация начисляется по общим правилам, из чего следует, что бухгалтерская стоимость имущества равна балансовой. Разницы между балансовой стоимостью актива (обязательства) и его стоимостью в рамках НУ, ПБУ 18/02 характеризует как временную.

Применяя балансовый метод учета, разницы рассчитываются на конец отчетного периода, совокупно, по всем объектам основных средств. Изменения временных разниц в учете отражается по счетам 09 «Отложенный налоговый актив» и 77 «Отложенное налоговое обязательство» в корреспонденции со счетами 99 «Прибыли и убытки» и 68 «Расчеты по налогам и сборам».

В виду того, что стоимость объектов основных средств превышает стоимость по данным налогового учета, возникает временная разница, приводящая к образованию отложенного налогового обязательства (ОНО).

Вне зависимости от принятого в организации метода: балансового или метода отсрочки сумма отложенного налогового обязательства в целом по ИНВ будет неизменной. Однако, способ погашения в учете будет различным:

- Балансовый метод. Сумма разницы уменьшается между балансовой стоимостью основного средства по БУ и его же стоимостью в НУ погашается на конец каждого периода за счет начисления амортизации по бухгалтерскому учету.

- Метод отсрочки. Уменьшение разницы обеспечивается отдельной проводкой в результате начисления по бухгалтерскому учету амортизации по объекту, по которому организация применила налоговый вычет.

При расчете разниц, текущий налог на прибыль признается равным налогу, указанному в декларации. При расчете текущего налога исходя из данных бухгалтерского учета, после корректировок условного расхода/дохода на изменение отложенного налога и постоянный налоговый расход/доход эта величина все равно должна быть равна текущему налогу по данным декларации.

***

Инвестиционный налоговый вычет – явление относительно новое в российской финансовой практике. Это обстоятельство позволяет надеется, что в сегодняшней публикации вы найдете для себя важную информацию, которая облегчит рабочие будни.

Источник: spmag.ru