НДС (гл. 21 НК) – косвенный налог, который исчисляет продавец, когда реализует покупателю продукцию, услуги, работы, имущественные права. Уплата НДС производится по результатам каждого налогового периода. В центре внимания статьи – налоговый период по НДС, как он влияет на уплату налога и сдачу декларации, каким может быть в 2023 году.

Кому нужно определять налоговый период

Плательщиками НДС могут быть коммерческие и не коммерческие организации, а также ИП, применяющие общую систему налогообложения.

Именно эти лица должны правильно заполнять и сдавать декларацию по НДС, где следует точно и без ошибок указывать конкретный налоговый период, а также рассчитывать и платить сам налог. Для этих лиц важно понимать, что такое налоговый период по НДС, чем он отличается от отчетного и как его определять.

Освобождены от уплаты НДС следующие категории налогоплательщиков:

- применяющие спецрежимы (УСН, АУСН, ПСН);

- участники «Сколково»;

- освобожденные от уплаты НДС по ст. 145 НК.

Отчитаться по НДС также обязаны налогоплательщики, если они выступают налоговым агентом, выставили счет-фактуру с НДС либо ввезли товары (услуги) из-за рубежа.

Разница между налоговым и отчетным периодом

- Налоговый период – это календарный год либо иной отрезок времени по отношению к конкретным налогам. Когда он завершается, определяют итоговую базу налога и рассчитывают окончательную сумму к уплате (п. 1 ст. 55 НК). Для каждого отдельно взятого налога налоговый период свой (устанавливается в пределах месяца – года). Например, для НДПИ – это месяц (ст. 341 НК), для НДФЛ (ст. 216 НК) и налога на прибыль (ст. 285 НК) – год, а для НДС – квартал (ст. 163 НК).

- Налоговый период включает один либо несколько отчетных периодов (например, 1 мес., 2 мес., 3 мес. и т. д.). По результатам каждого из отчетных периодов определяют промежуточную базу налога, платят авансы. В отличие от налогового, отчетный период является неким промежуточным звеном, при котором определяется неокончательная фактическая либо условная база налога. По его завершении сдается отчетность, а в ряде случаев его могут установить для тех налогов, по которым отчетность сдают один раз за год, но авансы при этом платят в течение этого года, как, к примеру, на упрощенке.

Отчетный период по НДС

Итак, отчетность по НДС, как и раньше, нужно будет составлять, сдавать ежеквартально, т. е. отдельно за каждый квартал. Для сдачи декларации по НДС в 2023 г. установлены прежние сроки:

- за 4 кв. 2022 г. – до 25.01.2023;

- за 1 кв. 2023 г. – до 25.04.2023;

- за 2 кв. 2023 г. – до 25.07.2023;

- за 3 кв. 2023 г. – до 25.10.2023;

- за 4 кв. 2023 г. – до 25.01.2024.

Напомним: налогоплательщики (налоговые агенты) сдают декларацию НДС только в электронной форме по месту учета посредством ТКС (п. 5 ст. 174 НК). Требуется УКЭП!

Сдача декларации на бумажном носителе приравнивается к не сдаче отчетности. Нарушителю грозит штраф по ст. 119 НК (за не представление декларации). В крайних случаях применяется даже блокировка счета плательщика (п. 3 ст. 76 НК).

Новые сроки уплаты НДС в 2023 г.

Каких-либо изменений по периодам с 2023 года именно для НДС не предвидится. Поменяются только сроки уплаты в связи с введением и обязательным применением ЕНП (единого платежа). Таким образом, согласно ст. 163 НК стандартный налоговый период у НДС как в 2022 г., так и 2023 г. – это квартал, а отчетный с ним совпадает.

Порядок уплаты на 2023 г. не поменяется. Налог будут платить, как и раньше, равными частями на протяжении 3 мес. после налогового периода по 1/3 суммы. Поскольку с 2023 г. будет действовать ЕНП, установлен общий крайний срок для сдачи отчетности – 25 число, а для уплаты налогов – 28 число.

Крайние сроки уплаты НДС (25 число) в 2023 г. сдвинутся уже при платеже за 4 кв. 2022 г. НДС нужно будет платить так:

- треть – до 30.01.2023 (суббота 28 января перенесена на первый рабочий день, т. е. понедельник 30-е число);

- следующую треть – до 28.02.2023;

- оставшуюся треть – до 28.03.2023.

Особые случаи уплаты налога

Налоговые агенты, которые приобретают услуги у иностранных компаний, не зарегистрированных в России, с 2023 г. должны перечислять НДС общим порядком (т. е. равными частями ежемесячно до 28 числа)!

Лица, которые не являются плательщиками НДС либо освобождены от него, при выставлении счета-фактуры и при реализации не облагаемых услуг, работ, товаров платят НДС одним платежом. Им разбивать налог на части не нужно. По результатам прошедшего квартала они обязаны заплатить всю сумму сразу и до 28 числа месяца, который идет вслед за закончившимся налоговым периодом (кварталом!).

Если не плательщик НДС выставил счет-фактуру в 4 кв. 2022 г., ему следует заплатить НДС одной суммой до 30.01.2023 (срок перенесен с выходного на рабочий день)!

Первый отчетный период НДС при регистрации юрлица

Для вновь созданных компаний (юрлиц) первый налоговый период по НДС определяется с применением норм п. 3.1 ст. 55 НК:

- если компания зарегистрировалась в ИФНС более чем за 10 дней до окончания квартала, первым налоговым периодом считается промежуток, который начинается со дня регистрации и заканчивается последним днем этого квартала (когда прошла регистрация);

- если компания зарегистрировалась в ИФНС меньше чем за 10 дней до окончания данного квартала, тогда первый налоговый период – это промежуток со дня регистрации до окончания следующего квартала.

Пример. ООО «Путь» зарегистрировано 18.11.2022 (дату следует смотреть в свидетельстве о прохождении госрегистрации). Тогда первым налоговым периодом для него будет считаться 4 кв. 2022-го г.

Последний отчетный период НДС при ликвидации и преобразовании плательщика

Если юрлицо ликвидируется либо проходит реорганизацию, то последний налоговый период по НДС для него определяют так:

- Деятельность юрлица прекращена до завершения квартала. Здесь последний период – это промежуток от начала квартала, в котором окончена деятельность, и до дня госрегистрации, когда она прекращена.

- Юрлицо создано и прекратило деятельность в одном квартале. Тогда последний период – это промежуток со дня госрегистрации создания юрлица и до дня госрегистрации прекращения юрлица в ИФНС.

- Деятельность юрлица прекращена до завершения того квартала, который идет вслед за кварталом госрегистрации, а юрлицо создано меньше чем за 10 дн. до завершения квартала. Здесь последний период – это промежуток со дня создания и до дня закрытия юрлица.

Так, если, к примеру, юрлицо закрыли 20.11.2022, последним периодом для него будет 4 кв. 2022 г.

Налоговый период по НДС

При заполнении любой декларации обязательно указывают размер налога либо авансов к уплате за конкретный период. Данные по периодам заполняют, используя специальные цифровые двухзначные коды. Ошибки в кодах не допускаются, так как ошибочный код может стать причиной безосновательных доначислений и даже блокировки счета плательщика.

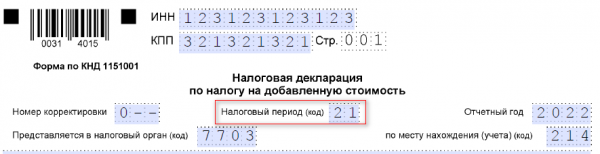

Для декларации по НДС установлена форма (КНД 1151001), утв. Приказом ФНС № ММВ-7-3/558@ от 29.10.2014. Она представлена в Приложении 3 к данному приказу.

Двузначный код соответствующего налогового периода требуется записывать в двух местах: на титуле и в разд. 5 по стр. «20».

Титул:

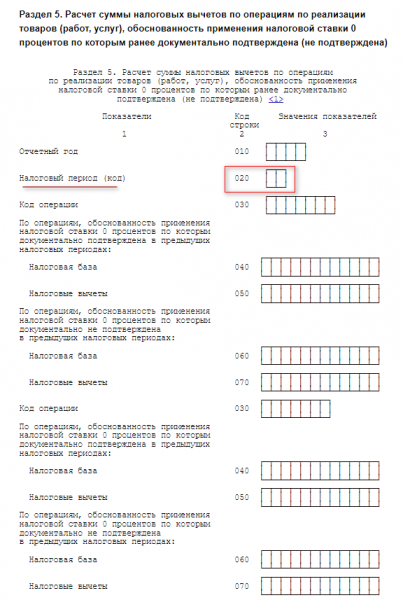

Строка «20» в разд. 5:

Правила заполнения каждой строки отчета разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к системе «КонсультантПлюс», получите пробный демодоступ и бесплатно переходите в Готовое решение.

Выбор кода при заполнении декларации

Актуальные коды, определяющие налоговый период, которые нужно записывать в декларации по НДС, перечислены в Прил. 3 к Порядку заполнения, утв. приказом ФНС № ММВ-7-3/558@. По НДС используют чаще всего следующие коды из утвержденного перечня:

| Налоговый период | Кодовое обозначение | Кодовое обозначение при ликвидации, реорганизации юрлица |

| 1 кв. | 21 | 51 |

| 2 кв. | 22 | 54 |

3 кв. | 23 | 55 |

| 4 кв. | 24 | 56 |

Стандартный двузначный код по НДС всегда начинается с цифры «2» либо «5», за которой следует цифра, которая обозначает квартал. Например, в коде «23» вторая цифра «3» указывает на третий квартал. Первая цифра указывает на принадлежность к конкретной отчетности – декларации по НДС (налогу на прибыль и т. д.).

По приведенным выше сведениям, а также остальным кодам из Прил. 3 к Порядку заполнения декларации следует, что выбор кода зависит от действующего статуса плательщика. Поэтому:

- Компания, которая еще осуществляет деятельность, в декларации может в зависимости от конкретной ситуации указывать коды от 1 до 24. Если она не участник соглашения о разделе продукции (СРП), тогда в ее арсенале остаются только поквартальные коды, которая он может использовать (см. таблицу): 21 – 24.

- При ликвидации, реорганизации компания применительно к конкретной ситуации может задействовать коды от 51 до 82. Если она при этом не является участником соглашения о разделе продукции (СРП), тогда число допускаемых кодов сокращается, и она может использовать только поквартальные коды, указанные в таблице: 51 – 56.

К сведению плательщиков НДС: ФНС подготовила проект обновленной декларации НДС. Ее планируют ввести, начиная с отчетности за 1 кв. 2023 г.!

Пример указания кода в декларации по НДС

Допустим, компания сдает отчетность за 1 кв. (отчетный год – 2022) в ИФНС России № 3 по г. Москве. Тогда на титуле декларации нужно указать код «21»:

Что делать, если код записан неверно

При обнаружении «кодовых» ошибок допускаются следующие действия:

- Подача уточненки с указанием правильного кода периода (существующие риски: ее могут и не принять либо принять за первичную, которая сдана с нарушением сроков, и оштрафовать).

- Направление в ИФНС сообщения с просьбой считать направленную ранее декларацию представленной за такой-то квартал с соответствующим правильным кодом.

Судебные эксперты обращают внимание, что технические ошибки на титуле стандартно не являются основанием для привлечения к ответственности плательщика. Ведь ошибочный код не снижает налоговую базу и сумму налога к уплате.

Источник: spmag.ru