С 01.01.2023 персоницированные сведения о физических лицах нужно сдавать по новой форме. Что это за форма, как ее заполнить и представить в ИФНС?

Представление данных для персонифицированного учета

Представлять соответствующую информацию для индивидуального (персонифицированного) учета обязывает п. 7 ст. 431 НК и п. 1 ст. 11 ФЗ № 27 от 01.04.1996. Страхователи (кроме тех, кто применяет АУСН) должны сдавать следующие данные по каждому работающему сотруднику (застрахованному лицу), по сути, не зависимо от вида заключенного с ним договора:

- размер заработка (дохода), на который начисляли взносы;

- размер начисленных ранее взносов.

В связи с тем, что в ст. 11 ФЗ № 27 привнесены изменения, с января 2023 г. будут действовать ее новая редакция (см. п. 12 ст. 2 ФЗ № 237 от 14.07.2022).

С января 2023 г. персонифицированные сведения о физлицах нужно сдавать ежемесячно по специальной новой форме. В нее следует включать всех лиц, работающих по трудовому договору либо ГПД, которым выплачивали заработок (вознаграждения) в рамках трудовых отношений!

Новый отчет и его форма

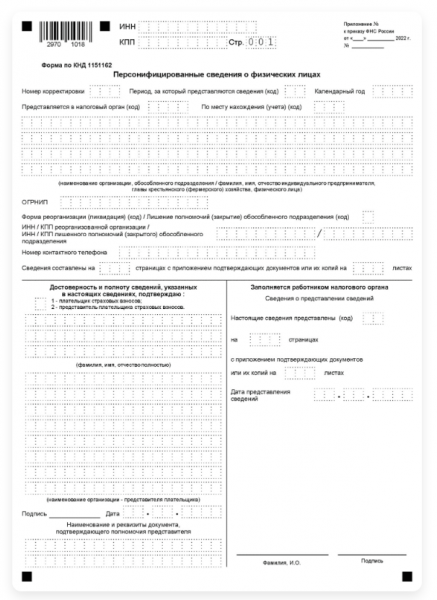

Приказом № ЕД-7-11-878@ от 29.09.2022 налоговая служба утвердила:

- новую форму (КНД 1151162), по которой нужно представлять персонифицированные сведения по застрахованным физлицам (Прил. 2);

- порядок заполнения данной формы (Прил. 4);

- формат представления этих сведений (Прил. 6).

Для сведения. Утвержденная форма – сокращенная версия разд. 3 из РСВ. Несмотря на это, персонифицированные сведения из РСВ не исключили. Поэтому сдавать их нужно будет и в составе ежеквартального отчета!

Персонифицированные сведения в новой форме – это личные данные и суммы выплат (проч. вознаграждений) застрахованных физлиц за тот период, за который заполняется и сдается отчет. То есть за отчетный месяц. Допускается сдача как электронной, так и бумажной версии документа.

Платить взносы в 2023 году нужно будет одной платежкой. Как правильно рассчитать и оплатить взносы, узнайте в Типовой ситуации от «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ бесплатно.

Кто и как должен сдавать

Отчет должны сдавать плательщики страховых взносов, которые выплачивают заработок (вознаграждение) работникам (застрахованным лицам). Прежде всего, это:

- отечественные и зарубежные организации, осуществляющие деятельность в России (и их подразделения);

- ИП с работниками;

- главы КФХ;

- нотариусы, адвокаты, иные лица, занимающиеся частной практикой.

Сдавать новый отчет нужно в ИФНС. Организациям – по месту нахождения своего либо обособленного подразделения (у которого есть счет и оно платит деньги работникам самостоятельно). ИП, а также физлицам – по месту жительства.

Электронный отчет нужно сдавать, если за отчетный месяц численность персонала, которым выплачивали деньги, превысит 10 человек. Если же такого превышения не возникнет, получателей выплат будет не больше 10, отчет нужно представить на бумаге!

Исключительная ситуация

Допустим, у организации есть обособленное подразделение и по нему представляют отчет. Если его закроют либо оно со временем утратит свои полномочия по осуществлению выплат своим сотрудникам, тогда ситуация меняется.

С этого момента представлять персонифицированные сведения нужно будет по месту нахождения головной организации.

Сроки сдачи отчета

Для подачи сведений установлен общий крайний срок – до 25 числа каждого месяца, следующего за закончившимся. Если срок выпадет на выходной либо праздник, его переносят общим порядком на первый же рабочий день.

Так, в первый раз представлять их придется по результатам за январь 2023 г. до 25.02.2023. Так как 25 февраля – суббота, крайний срок сдачи отчета переносится на 27.02. Далее с учетом переноса крайние сроки будут следующими:

- за февраль: 27.03;

- за март: 25.04;

- за апрель: 25.05;

- за май: 26.06;

- за июнь: 25.07;

- за июль: 25.08;

- за август: 25.09:

- за сентябрь: 25.10;

- за октябрь: 27.11:

- за ноябрь: 25.12.

Заполнение обновленной формы отчета

Нанимателю (страхователю) нужно заполнить титул, раздел с личными данными физлиц и их доходами.

Общие правила заполнения – стандартные. Показатели записывают слева направо, в каждом поле – по одному. Используют черные, синие либо фиолетовые чернила. Записи делают печатными заглавными символами. Не допускается:

- двусторонняя печать;

- исправление ошибок корректирующими и т. п. средствами;

- скрепление бумажных листов, приводящее к порче.

Стоимостные показатели не должны быть отрицательными. Они прописываются в рублях, копейках. Если количественного либо суммового показателя нет, на его месте проставляют «0». Во всех остальных случаях проставляют прочерки.

Особенности заполнения титула

Необходимо указать:

- ИНН, КПП организации либо ИНН у ИП;

- код корректировки: «0-» (при первой сдаче отчета), «1-» (при второй сдаче), «2-» (при третьей) и т. д.;

- код соответствующего периода, за который представляют сведения (обычно это номер месяца из Прил. 3 к Порядку заполнения);

- отчетный год (2023);

- код ИФНС;

- код места представления данных из Прил. 4 к Порядку заполнения (например, «214» – по месту нахождения российской компании);

- название компании (подразделения – при наличии) либо ФИО предпринимателя;

- ОГРНИП из листа записи ЕГРИП (для ИП/главы КФХ);

- при ликвидации, реорганизации компании (закрытии, лишении полномочий подразделения) указать в соответствующей строке нужный код из Прил. 2 к Порядку заполнения;

- контактный телефон;

- число страниц сдаваемой формы;

- число листов в прилагаемых подтверждающих документов;

- соответствующий код в разделе о подтверждении достоверности и полноты представляемых данных (для плательщика – «1», для его представителя – «2»);

- ФИО, дату, подпись.

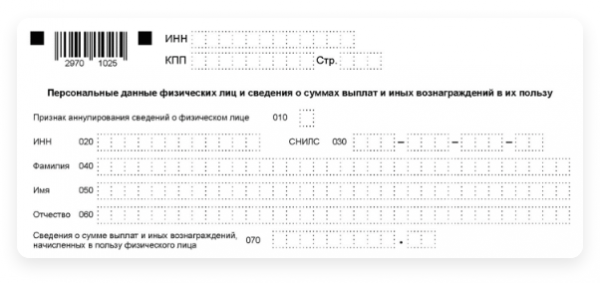

Заполнение раздела с личными данными и суммами выплат

Здесь заполняют сведения по каждому застрахованному лицу, которому производились выплаты в отчетном периоде. То есть по каждому из них нужно внести данные в стр. «010 – 070». Но при первой сдаче отчета стр. «10» не заполняют. Указывают личные данные каждого физлица:

- ФИО;

- СНИЛС;

- ИНН;

- сумму выплат (вознаграждений), начисленных данному физлицу в соответствующем месяце (стр. «070», где обычно указывают все (облагаемые взносами и нет) доходы до удержания НДФЛ).

Если в отчетном месяце работнику ничего не начисляли, не платили, в отчет его все равно включают. Но стр. 070 оставляют пустой (в электронном документе) либо заполняют, проставляя прочерк (в бумажном документе)!

Для аннулирования представленных ранее сведений о физлице, необходимо по стр. «10» записать «1», а по стр. «070» – прочерк.

Что делать, если допущена ошибка

Представленные ранее сведения при наличии ошибок можно уточнить. Придерживаться нужно следующих правил:

- Уточненку сдать до подачи РСВ за соответствующий отчетный период (месяц).

- На титуле проставить номер корректировки.

- В уточненку включить только тех физлиц, чьи данные будут изменены (уточнены).

- Для аннулирования ошибочных сведений нужно по стр. «010» прописать «1», а по стр. «070» – прочерки.

- Для исправления ошибок в ФИО, СНИЛС, после аннулирования дополнительно заполнить на физлицо стр. «020 – 070», указав правильную информацию.

- Для исправления суммы выплат в уточненке достаточно указать данные физлица и правильную сумму по стр. «070». Стр. «010» при этом не заполняется.

Источник: spmag.ru